所得税を「難しそう」「面倒くさそう」と敬遠していませんか?

実は、基本的な仕組みを理解すれば、誰でも簡単に計算や申告ができるようになります。

年収が増えた、副業を始めた、はたまた確定申告が必要なのかどうか迷っている方も、この記事を読めば所得税への不安が解消されるはずです。

給与所得者の約8割が年末調整で完結する一方で、副業収入がある場合や医療費控除を受けたい場合は確定申告が必要になることがあります。

でも、スマートフォンがあれば、わずか30分程度で申告書を作成できるのです。

この記事では、所得税の基本から、具体的な計算方法、そして知っておくと得する控除制度まで、初心者の方にもわかりやすく解説します。

例えば、ふるさと納税や医療費控除を上手に活用すれば、数万円から数十万円の節税も可能です。

「税金のことは苦手…」という方でも大丈夫。

公認会計士の私が複雑な税金の仕組みをステップバイステップで紐解いていきます。

正しい知識を身につければ、あなたも自信を持って確定申告に臨めるようになります。

ぜひ最後までお読みください。

所得税の基本的な仕組みとは?

所得税は、個人の所得に対してかかる税金です。

1年間の収入から必要な経費を差し引いた金額に応じて、税率が決まります。

1月から12月までの1年間の所得を基に計算され、高額な所得には高い税率が、低額な所得には低い税率が適用される「超過累進課税制度」を採用しています。

この章では、以下の内容を解説します:

- どのような収入が所得税の対象となるのか

- 所得税がどのように計算され、課税されるのか

- 年末調整と確定申告の基本的な違い

所得税の対象となる所得

所得税は、個人の1年間の収入から必要経費を差し引いた金額(所得)に対してかかる税金です。

【一般的に関係する所得】

- 給与所得:会社員やパート従業員の給与

- 事業所得:個人事業主やフリーランスの収入

- 不動産所得:アパートやマンションの賃貸収入

- 配当所得:株式の配当金

- 退職所得:退職金

- 雑所得:公的年金や副業収入

- 譲渡所得:土地・建物・株式の売却益(確定申告が必要な場合あり)

- 利子所得:預貯金の利子(通常は源泉分離課税のため確定申告不要)

- 一時所得:懸賞金や原稿料(確定申告が必要な場合あり)

- 山林所得:山林の伐採や譲渡による所得(一般的には稀)

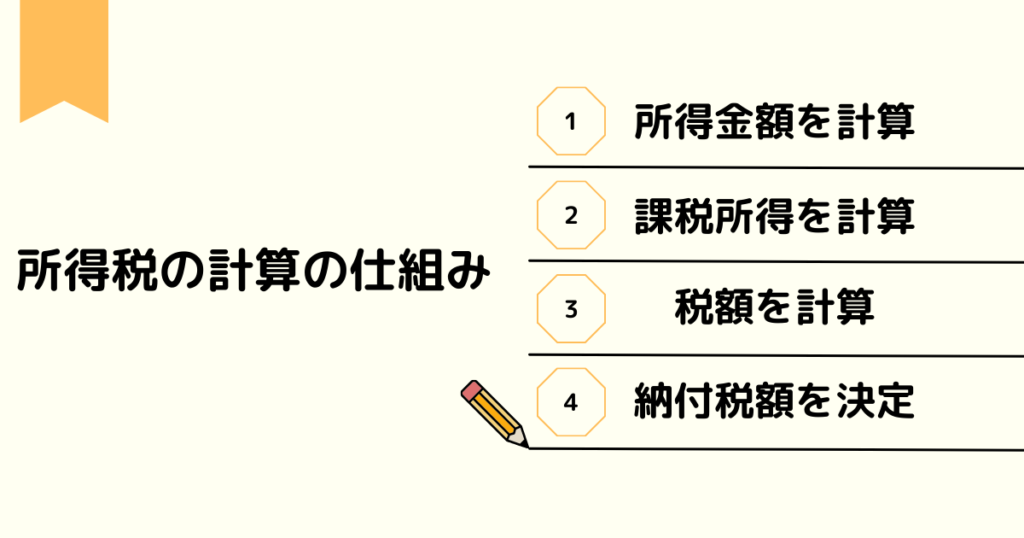

所得税の計算の仕組み

所得税の計算と納付は、主に以下の流れで行われます:

- 収入から経費を引いて所得金額を計算

- 所得金額から各種控除を差し引いて課税所得を計算

- 課税所得に税率を適用して税額を計算

- 算出された税額から各種税額控除を差し引いて最終的な納付税額を決定

専門用語ばかりですが、次の章からそれぞれ解説していきます。

給与所得者の場合、多くは年末調整で完結します。ただし、医療費控除を受けたい場合や副業収入がある場合は、確定申告が必要です。

所得税の計算方法を知ろう【初心者向け解説】

ここでは所得税の金額がどのように決まるのかを解説します。

① 所得金額の計算

所得金額とは、1年間の収入から必要経費を差し引いた金額です。所得の種類によって計算方法が異なります:

給与所得の場合:

- 収入金額から給与所得控除を差し引いて計算

- 給与所得控除額は収入に応じて自動的に決定

事業所得の場合:

- 売上から仕入れ費用や経費を差し引いて計算

- 経費には家賃、水道光熱費、通信費などが含まれる

非課税所得と課税所得の違い:

- 非課税所得:遺族年金、障害年金、失業給付金など

- 課税所得:給与、事業収入、不動産収入など

② 課税所得金額の計算

課税所得金額は、所得金額から所得控除を差し引いて計算します。

主な所得控除:

- 基礎控除:合計所得金額に応じて、58万〜95万円が一律に控除(下表参照)

- 配偶者控除:配偶者の収入に応じて0~38万円

- 社会保険料控除:支払った保険料の全額

- 生命保険料控除:最大12万円

- 医療費控除:10万円を超えた医療費の部分

基礎控除のイメージ:

- 例えば、給与所得(給与収入から給与所得控除を差し引いた後の金額)が350万円で、ほかに所得がない会社員の場合、合計所得金額は350万円。

このケースでは基礎控除額は68万円になります(令和7・8年分の所得税)。 - 合計所得金額が655万円超〜2,350万円以下の場合は基礎控除額は58万円。

高所得者になるほど、基礎控除額が段階的に縮小します。

| 納税者本人の 合計所得金額 | 控除額 | |

| 令和7年及び令和8年 | 令和9年以後 | |

| 132万円以下 | 95万円 | 95万円 |

| 132万円超336万円以下 | 88万円 | 58万円 |

| 336万円超489万円以下 | 68万円 | 58万円 |

| 489万円超655万円以下 | 63万円 | 58万円 |

| 655万円超2,350万円以下 | 58万円 | 58万円 |

| 2,350万円超2,400万円以下 | 48万円 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 | 16万円 |

| 2,500万円超 | 0円 | 0円 |

③ 所得税額の計算

所得税は超過累進税率が適用され、所得が多いほど税率が上がります。

令現行の所得税率(国税の所得税本体)は次のとおりです。

| 課税所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円超~330万円以下 | 10% |

| 330万円超~695万円以下 | 20% |

| 695万円超~900万円以下 | 23% |

| 900万円超~1,800万円以下 | 33% |

| 1,800万円超~4,000万円以下 | 40% |

| 4,000万円超 | 45% |

例:課税所得金額が650万円の場合

195万円まで:97,500円(5%)

195万円超~330万円:135,000円(10%)

330万円超~650万円:640,000円(20%)

合計税額:872,500円

注意点:この他に住民税(標準税率10%)や復興特別所得税が別途かかります。

確定申告と所得税:初心者が知るべき基本

確定申告は、1年間の所得と税額を最終的に確定させる手続きです。所得税は通常、給与から源泉徴収されていますが、確定申告によって過不足を精算します。

この章では、以下の内容を解説します:

- 確定申告が必要となる具体的な状況

- 年末調整との違いと選択方法

- スマートフォンを使った申告手続きの方法

多くの給与所得者は年末調整で手続きが完了しますが、副業収入がある場合や各種控除を受ける場合は、確定申告が必要になることがあります。

申告期限は、原則として毎年2月16日から3月15日までですが、最終日が土日祝日に当たる場合は、その翌開庁日が期限になります。

確定申告が必要なケース

確定申告が必要かどうかは、収入の種類や金額、控除の適用有無によって判断します。

給与所得者の多くは年末調整で手続きが完了しますが、一定の条件に該当する場合は確定申告が必要になります。

以下のケースに該当するかどうかを確認してください。

確定申告が必要なのは、主に以下のような場合です:

年収が一定額以上の場合

- 給与収入が2,000万円を超える

- 給与を2か所以上から受け取っている

- 給与以外の所得が20万円を超える

副業や複数所得がある場合

- 会社員でも副業収入が20万円を超える

- フリーランスの収入がある

- 不動産収入がある

- 株式の売却益がある

年末調整と確定申告の違い

年末調整は会社が毎年12月に行う税金の精算手続きです。

一方、確定申告は個人が自ら税務署に収入や控除を申告する手続きです。

給与所得のみの場合は通常、年末調整で手続きが完了するため、確定申告は不要です。

ただし、以下のような場合は、年末調整済みでも確定申告が必要になることがあります。

年末調整でできること:

- 給与所得に関する基本的な控除

- 社会保険料控除

- 生命保険料控除

- 住宅ローン控除(2年目以降)

確定申告でできること:

- 医療費控除

- ふるさと納税

- 住宅ローン控除(1年目)

- 複数の収入の合算

- 確定損失の繰越控除

スマホで確定申告をする方法

近年、スマートフォンを使用した確定申告が一般的になっています。

マイナンバーカードとスマートフォンがあれば、自宅で簡単に申告書を作成・提出できます。

操作も直感的で、画面の案内に従って入力するだけで申告書が完成します。

また、医療費の領収書や控除証明書も、スマートフォンのカメラで撮影してアップロードできます。

e-Taxの使い方:

1.マイナンバーカードの取得

2.マイナポータルアプリのインストール

3.e-Taxの利用者登録

4.確定申告書の作成

- 画面の案内に従って入力

- 各種控除証明書を撮影してアップロード

- 自動計算機能で税額を確認

5.電子署名して送信

6.受付完了通知を保存

準備するもの:

- マイナンバーカード

- ICカードリーダー(スマートフォンの場合は不要)

- 源泉徴収票

- 各種控除証明書

- 給与明細や経費の領収書

所得税を節税する方法

所得税の節税方法は、所得控除と税額控除の活用が基本となります。

この章では、一般的な給与所得者が活用できる主な節税方法を紹介します。

ここで紹介する方法は一部にとどまりますが、多くの方が利用できる基本的な方法です。

なお、節税方法は収入の種類や金額、生活状況によって最適な選択が異なります。

また、税制改正により制度が変更される可能性もありますので、詳細は税務署や税理士にご確認ください。

この章では、以下の内容を解説します:

- 所得控除を活用した節税方法

- 税額控除による節税効果

- 具体的な控除額の計算例

所得控除を活用する

所得控除とは、所得金額から一定の金額を差し引く制度です。

給与収入から給与所得控除を差し引いた後の所得金額から、さらに各種控除額を差し引くことで、課税所得金額を減らすことができます。

所得金額が減少すれば、適用される税率も下がる可能性があります。

医療費控除の活用:

- 年間の医療費が10万円を超えた部分を控除

- 家族の医療費も合算可能

- 領収書は5年間保管が必要(青色申告者は原則7年間)

- 通院交通費も対象(自家用車は不可)

ふるさと納税の活用:

- 自己負担2,000円を除いた寄附額は、本来払うはずだった所得税・住民税の一部としてあとから差し引かれます。

「税金が新たに安くなる」というより、税金の支払先を寄附先の自治体に振り替えて、2,000円の負担で返礼品をもらえる制度と考えるとイメージしやすいでしょう。 - 給与収入に応じた上限額あり

- 確定申告不要の「ワンストップ特例制度」も利用可能

- 例:年収400万円の場合、上限約4万円の寄附が可能

- 注意点:家族形態等により限度額が異なり、正確な上限額の把握がむずかしい

税額控除とその効果

税額控除とは、所得税額から直接控除する制度です。

所得控除が課税所得から差し引くのに対し、税額控除は計算された税額から直接差し引くため、所得の多少に関わらず同じ控除効果が得られます。

住宅ローン控除:

- 自宅の取得や増改築のための住宅ローンについて、

年末時点のローン残高に一定の割合(原則0.7%)を掛けた金額を、

一定期間(10年またはそれ以上の年数)にわたって所得税額から直接控除できる制度です。 - 控除期間や控除の上限額、対象となる借入限度額は、入居した年や、住宅の種類(省エネ住宅かどうか、新築か中古かなど)によって細かく異なります。

- さらに、合計所得金額が一定額を超えると適用できないなど、所得制限も設けられています。

特定支出控除:

- 特定の支出が給与所得控除額を超える場合に適用

- 対象:職務関連の研修費、図書費

- 通勤費(限度額あり)

- 転居費用(単身赴任の場合)

※具体的な控除額や制度内容は毎年の税制改正で変更される可能性があります。最新の情報は国税庁ホームページで確認することをおすすめします。

まとめ:所得税を正しく理解して安心して申告しよう

初めて確定申告をする方でも、所得税の基本を理解すれば十分に対応できます。

この記事では、所得税の仕組みから具体的な節税方法まで、初心者の方にもわかりやすく解説してきました。

■所得税の基本を押さえよう

所得税は、1年間の所得額に応じて税率が段階的に上がる「超過累進課税」の仕組みになっています。

ただし、基礎控除や配偶者控除、社会保険料控除などの各種所得控除があるため、同じ年収でも控除の活用次第で実際の税負担は大きく変わります。

例えば、ふるさと納税を上限額の範囲内で活用すれば、返礼品部分は得にできるでしょう。

医療費控除も、年間の医療費が一定額を超えた場合に税負担を軽くできる代表的な制度です。

こうした控除を正しく理解して使うことで、年間の税額が数万円単位で変わるケースも珍しくありません。

■申告方法を理解しよう

給与所得のみの方は通常、年末調整で手続きが完了します。

一方、副業収入が20万円を超える場合や、医療費控除を受ける場合は確定申告が必要です。

スマートフォンを使えば、e-Taxで30分程度で申告が完了します。

■これからの税務管理のために

日々の記録管理が重要です。特に以下の書類は必ず保管しましょう:

- 給与明細(毎月)

- 医療費の領収書

- 各種控除証明書

- 確定申告書の控え(5年間)[青色申告者は原則7年間]

令和7年度の税制改正では、基礎控除や給与所得控除の見直しなど、給与所得者の税負担に影響する変更が行われています。

住宅ローン控除なども含め、税制は毎年少しずつ見直されます。

このような最新情報にも注意を払いながら、国税庁のホームページなどで制度内容を確認しつつ、計画的な節税を心がけましょう。

また、年収が1,000万円を超える場合や、不動産収入がある場合は、税理士への相談をお勧めします。

よくある質問(FAQ)

Q.所得税の計算ミスを防ぐポイント

- 全ての収入を漏れなく確認

収入は全て申告しなければなりません。暗号資産の取引がある方は要注意です。

- 領収書は項目ごとに整理して保管

どんな目的か、で分けておくと分類しやすくなります。

- 期限に余裕をもって申告準備を開始

納税は慎重に行いたいものです。

後になって「そういえばあれもあった」と費用にできる・控除に使えるものを思い出すことはよくあります。

早めに準備を始めて、見直しのための余裕をもたせましょう。

Q.所得控除と税額控除の違いとは?

所得控除:課税所得から差し引く(基礎控除、扶養控除など)税額控除:算出された税額から直接差し引く(住宅ローン控除など)

Q.年収が増えるとどれくらい税額が増えるのか?

A.年収が増えると、基本的には次の2つの理由で所得税は増えていきます。

(1)年収が増えるほど「課税所得」が増える

収入が増えると、その分だけ所得金額(収入-給与所得控除など)が増え、そこに税率がかかるので税額も増えます。

(2)一定のラインを超えると「超えた部分」に高い税率がかかる

所得税は超過累進税率なので、例えば課税所得が330万円を超えると、330万円を超えた「超過部分」に対して、次の段階の税率(20%など)がかかります。

全体にいきなり高い税率がかかるわけではなく「超えた部分だけ」が高い税率になるのがポイントです。

このため、年収が増えると税額は確かに増えますが「年収が増えた分すべてが高い税率になる」というわけではありません。

また、基礎控除や配偶者控除、社会保険料控除などの各種控除額や家族構成によっても税額は大きく変わります。

具体的な金額を知りたい場合は、国税庁の「所得税の税率表」や「確定申告書等作成コーナー」などのシミュレーションを使って、ご自身の収入・控除条件を入力して確認するのがおすすめです。

当記事は以上となります。

最後までお読みいただき、ありがとうございました。

所得税と確定申告について、基本的な仕組みから実践的な節税方法まで解説してきました。

「難しそう」「面倒そう」と感じている方も、基本を理解すれば、実は身近な税金なんです。

所得税の知識は、あなたの経済生活を大きく変える可能性を秘めています。

医療費控除やふるさと納税を活用すれば、数万円から数十万円の節税効果が期待できます。

この知識は、給与所得だけでなく、副業収入やパート収入の管理にも役立ちます。

確定申告は、スマートフォン一つで30分程度で完了できます。

e-Taxの操作も直感的で、初めての方でも迷わず進められるようになっています。

この記事で学んだ知識を活かして、ぜひ自分に合った節税方法を見つけてください。

所得税は私たちの暮らしに密接に関わる重要な制度です。

正しい知識があれば、確定申告への不安も解消され、効果的な節税も実現できます。

困ったときは、税理士への相談も検討してみてください。

コメント