「個別原価計算って、名前は聞いたことがあるけど、何をするものなのかはよくわからない」

「個別原価計算はどう役立つのか」

そんな疑問を感じたことがある方へ。

この記事では、公認会計士が個別原価計算の仕組みをゼロから丁寧に解説しています。

用語の説明だけにとどまりません。

この記事は ①原価を3つに分ける理由 ②“仕掛品”という途中経過を集計する勘定 ③共通費を各製品に分ける方法―この順番で解説します。

最後に計算例で、初学者がつまずきやすい点を、実際の計算例を交えながら具体的に示しています。

「管理会計に少し触れてみたい」「原価の考え方を整理したい」あるいは「原価計算を復習したい」そんなときに最適な記事です。

ぜひ最後までぜひご覧ください。

個別原価計算の基本構造

個別原価計算とは

個別原価計算は、注文ごと、製品ごとに原価を記録していく会計手法です。

案件単位でコストを集計するこの方法は、製造内容が都度異なるようなビジネスでよく使われます。

たとえば、フルオーダー家具の製作や建設業、オーダー印刷といった「受注生産型」の業種が代表的です。

特徴は、製品単位で「どの費用が、いつ、どれだけ発生したか」を追跡できることです。

受注ごとの採算管理ができ、経営判断の根拠にも活用できます。

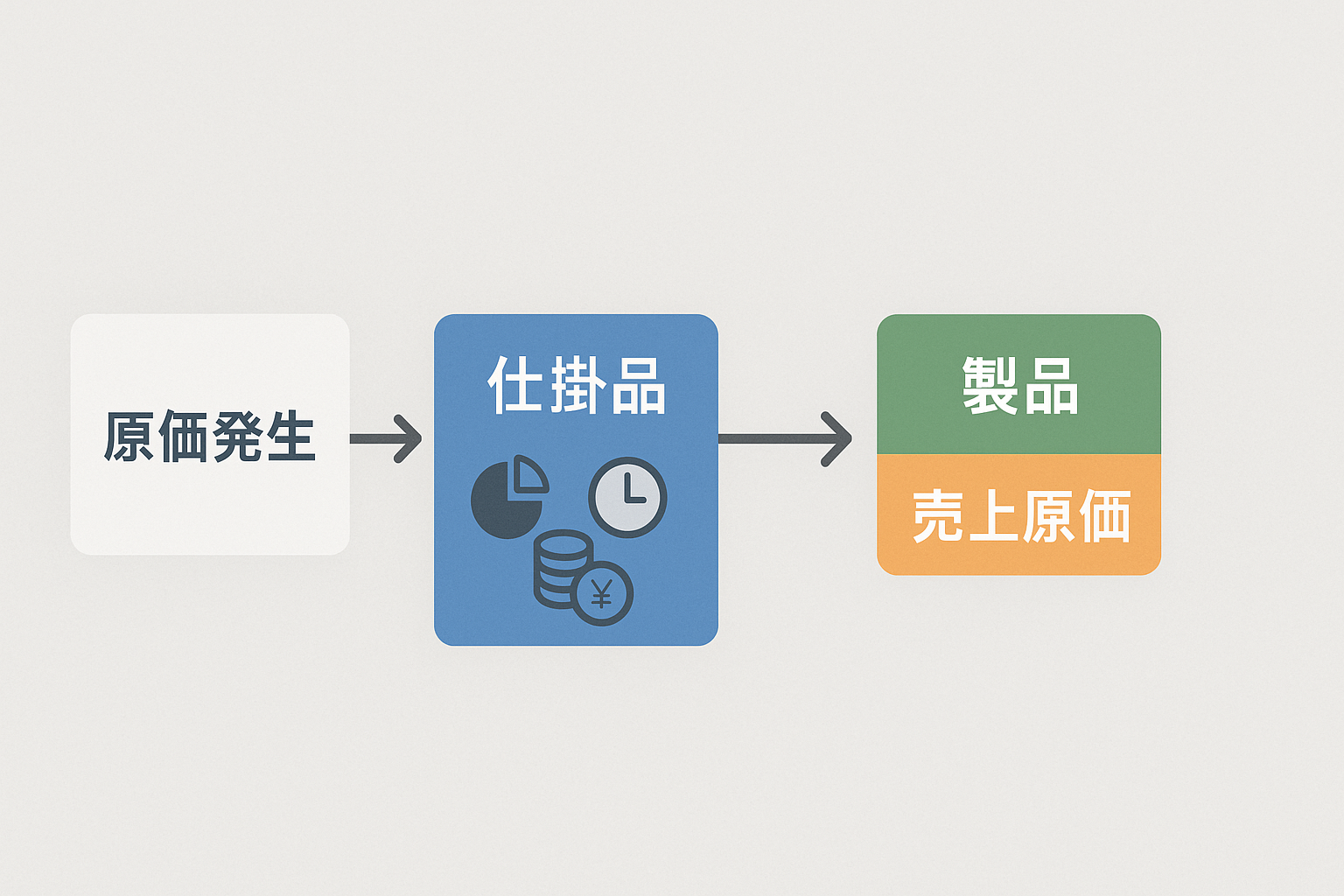

会計処理の流れは、

- まず「仕掛品(しかかりひん)」という勘定科目を使って、製造途中に発生した費用を一時的に記録

- 製品が完成すれば「製品」勘定へ

- 販売された時点で「売上原価」勘定へ

となります。

このような流れで振り替えることで、製造から販売までの流れを財務情報として捉えることができるのです。

実務上は案件ごとの費用を集める「原価台帳」を使い、直接材料・労務・間接費を詳細に記録していきます。

(原価台帳:案件別の費用集計シート。材料・労務・間接費を横並びで記録)

この情報は、価格交渉の裏付けや、次回受注時の見積もりの精度向上などにも役立ちます。

とはいえ、「原価」と一言でまとめてしまうと、その中身が曖昧になってしまいますよね

個別原価計算を理解するには、まず原価を構成する3つの要素を押さえましょう。

原価の三要素(直接材料・直接労務・製造間接)

原価は「何に対するお金なのか」によって、次の3種類に分けて考えます。

これは管理会計の基礎であり、他の原価計算手法でも共通する考え方です。

- 直接材料費

製品を構成する部品や材料そのものにかかる費用です。

棚ならば板材、ネジ、塗料など。

どの製品に使われたかが明確で、追跡可能な点が特徴です。 - 直接労務費

製品のために直接作業を行った人の賃金です。

たとえば、ある注文棚を組み立てた大工の人件費などが該当します。 - 製造間接費

個別の製品には直接紐づかないが、製造全体を支える費用です。

工場の照明代、機械の減価償却費、製造部門の管理者の給料などが含まれます。

こうした費用は、合理的に配分します。

製造間接費は後ほど計算方法含め解説します。

この三要素のうち、直接材料費と直接労務費は、案件ごとに明確に記録できます。

一方、製造間接費はそのままでは分配できないため、配賦(はいふ)という工程を経て、案件ごとに“割り当てる”処理を行います。

たとえば、同じ工場で2つの製品を作っているとしましょう。

そのとき、電気代や管理費をどちらの製品にどの割合で配るのか。

こうした判断が、個別原価計算の正確さと実用性を左右します。

この三要素は、次に学ぶ「仕掛品勘定」や「間接費配賦率」を理解するために必要になります。

仕掛品勘定に原価を集計するしくみ

製品を作るには、材料を仕入れ、作業に人を割き、その他の様々なコストがかかります。

しかし、その製品が完成するまでは「売れる状態」にはなっていません。

では、その途中までかかったコストはいったいどこに記録するのでしょうか?

ここで登場するのが「仕掛品」勘定です。

仕掛品勘定の3つの役割

仕掛品勘定は、製造途中の製品にかかった費用を一時的に集計するための会計科目です。

完成品とはいえない段階でも、コストを管理・記録する必要があるため、この勘定を使います。

仕掛品勘定の役割は、主に以下の3点に分けられます。

- 原価の一時的な集計拠点となること

- 製造工程の進捗管理に利用できること

- 財務諸表の資産項目として機能すること

それぞれ解説します。

原価の一時的な集計拠点となること

材料費や労務費、間接費などのコストは、製品が完成するまでに順次発生します。

これらは即座に製品として処理するわけではなく、まず仕掛品に集めておくことで、製造途中の費用を漏れなく把握できるようになります。

製造工程の進捗管理に利用できること

案件ごとに仕掛品勘定を記録すれば、現在どの製品に、どれだけのコストがかかっているのかを可視化して把握できます。

この金額情報は、工程管理や納期の見直しにも役立つのです。

財務諸表の資産項目として機能すること

仕掛品の残高は、期末には「棚卸資産」として貸借対照表に計上されます。

たとえ製品が完成していなくても、すでにコストがかかっている以上、それは企業の資産の一部とみなされるのです。

このように、仕掛品勘定は単なる中継地点ではなく、製造原価の見える化と財務管理の両面で意味を持っています。

仕掛品→製品へ振り替わる2つのタイミング

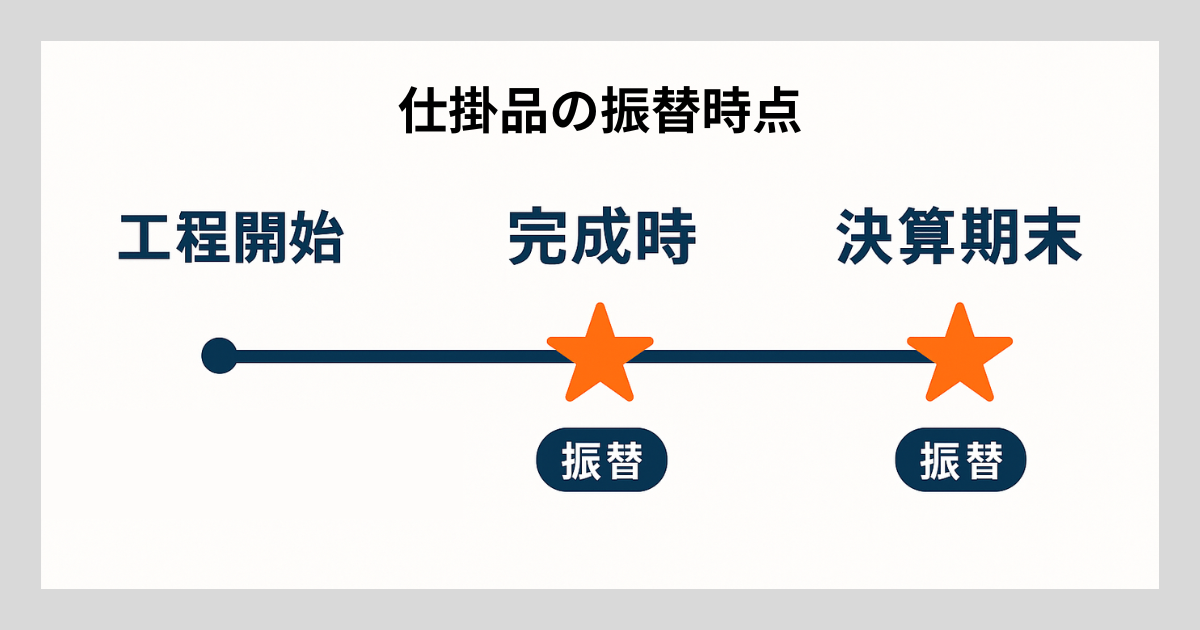

仕掛品勘定に集計された原価は、いつまでもそこに留まっているわけではありません。

製品が完成した時点、または決算期末の処理によって、別の勘定科目へと移動します。

この「振り替え」が行われるタイミングには、主に2つのパターンがあります。

製品が完成したとき

製造工程がすべて完了し、製品として販売可能な状態になった時点で、仕掛品に蓄積された原価を「製品」または「完成品」勘定へ振り替えます。

この処理によって、企業の在庫資産としての位置づけが明確にできるのです。

たとえば、注文棚10台の製造がすべて終わった段階で、これに対応する原価が製品勘定に移されます。

ここから先は、販売されるまで資産として管理されることになります。

決算期末での在庫評価時

決算期末には、未完成品も資産として評価するルールがあり、製造中であれば進行率を見積もり、未完成部分の原価を仕掛品残高として計上しなければなりません。

この際、未完成部分を「仕掛品残高」として資産計上するルールになっているのです。

仕掛品残高をみると、期末時点で「作りかけだが、いずれ完成して売り物になる資産がある」という情報を財務諸表に反映できます。

進行基準や工程別の完了率を用いて、どこまでの原価を仕掛品に残すべきかを判断するケースもあります。

企業によっては、これが会計上の見積りや内部ルールに基づく場合もあるため、処理には一定の裁量・判断が入ります。

(余談ですが、粉飾決算は、この仕掛品の見積りを操作することで行う手法が有名です。

会計監査では監査人が必ずと行っていいほど厳しく監査するので期末の仕掛品の計算時にはご留意ください)

この2つの振り替えタイミングを理解しておくと、仕掛品勘定の動きと、その後の「売上原価」や「利益」への影響もわかりやすくなります。

次は、製造間接費という製造全体を支えるために発生した原価をどうやって製品ごとに配るのか、その考え方を見ていきましょう。

製造間接費とは、どう配賦するのか

直接材料費や直接労務費は、どの製品に使われたかがはっきりしています。

そして数えやすいことはわかりますよね。

しかし、工場の電気代や作業場の管理費のように、すべての製品に共通して発生する費用は、どう処理すればよいのでしょうか。

ここで登場するのが「製造間接費の配賦」という考え方です。

製造間接費はなぜいろんな費用をまとめるのか

製造間接費とは、個々の製品に直接結びつけられないが、工場全体で必ず発生する費用の集合です。

たとえば照明代や修繕費のように「製造にも製造以外にも関わる」コストがこれに当たります。

製造間接費の特徴は、1つひとつの金額はそれほど大きくない場合が多いという点です。

たとえば、消耗品費や修繕費、間接部門の人件費などが該当します。

個別に記録していては手間がかかりすぎるうえ、どの製品に使われたかも明確にできません。

そこで、これらの費用を一括して「製造間接費」という1つのグループにまとめて処理します。

こうしてまとめられた間接費は、製品ごとに時間や量など合理的な基準を決めた上で製品に「配賦」されます。

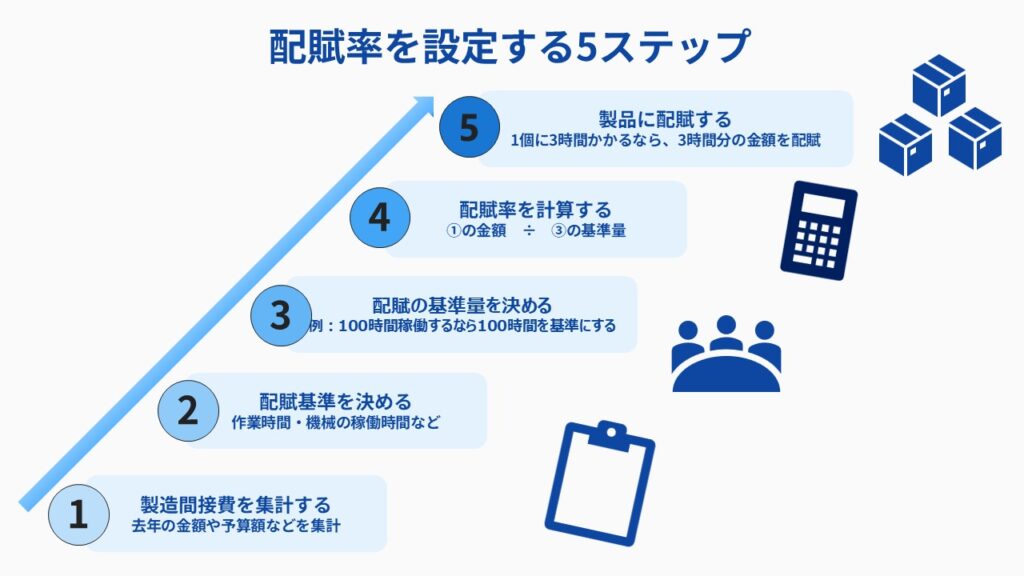

5ステップでわかる配賦率の設定手順

製造間接費は、直接的に紐づけられない費用である以上、何らかのルールに従って各製品や案件へ割り振ります。

このルールを具体的に数値化したものが「配賦率」です。

配賦率の設定は、以下の5つのステップで行います。

- ステップ1:配賦対象となる製造間接費の金額を見積もる

まず、どのような費用が製造間接費として扱われるかを決めたうえで、1会計期間あたりに発生する見込み額を算出します。

例としては、工場の光熱費や設備の減価償却費などがあります。 - ステップ2:配賦の基準(配賦基準)を決める

製造間接費をどうやって割り振るかを決めるのがこのステップです。

直接労務時間、機械の稼働時間、作業工数などがよく使われます。

業種や工場の特徴によって適した基準は変わります。 - ステップ3:配賦基準の量(予算数値)を見積もる

たとえば、年間で1万時間の直接労務時間を予定しているとすれば、それが基準量になります。

予算の正確性が配賦の適切さに直結するため、実態に即した見積もりが求められます。 - ステップ4:配賦率を計算する

次の式で配賦率を求めます:

配賦率 = 見積製造間接費 ÷ 見積配賦基準量

たとえば、製造間接費が100万円、直接労務時間が1万時間なら、配賦率は1時間あたり100円です。 - ステップ5:配賦率を用いて各案件に製造間接費を割り当てる

案件ごとに集計された配賦基準に、ステップ4の配賦率をかけることで、各案件に割り当てる製造間接費を算出します。

この数字は、仕掛品勘定に加算され、個別原価の一部として管理されます。

ここまでで個別原価計算の計算プロセスに入るための準備が揃いました。

次は計算プロセスを例題で実際に確認してみましょう。

例題で理解する架空企業A社(棚10台)の計算【4ステップ実演】

具体的な数値を使って計算の流れを確認してみましょう。

ここでは、ある製造業者「A社」が、特注の棚を10台製作したという設定で進めます。

例題を通して、今まで解説してきた「仕掛品に集める原価」「配賦率の適用方法」「原価の総額の算出」までを一連の流れとして整理に役立ててください。

【設定条件】

- 直接材料費:1台あたり4,000円

- 直接労務費:作業員1人が1台あたり2時間、1時間あたりの賃金は1,500円

- 製造間接費(見積):年間120万円

- 直接労務時間(見積):年間6,000時間

- 製造数:棚10台(今回の受注案件)

ステップ1:配賦率の計算

配賦基準は「直接労務時間」とします。

- 配賦率=製造間接費÷直接労務時間

- 120万円 ÷ 6,000時間 = 200円/時間

ステップ2:各棚にかかる直接費の集計

- 直接材料費(1台) = 4,000円

- 直接労務費(1台) = 2時間 × 1,500円 = 3,000円

- 合計(1台あたり直接費) = 7,000円

ステップ3:製造間接費の配賦

棚1台の作業時間は2時間なので:

- 製造間接費(1台) = 2時間 × 200円 = 400円

- 配賦された間接費(10台分) = 400円 × 10台 = 4,000円

ステップ4:総製造原価の計算

- 直接費(10台) = 7,000円 × 10台 = 70,000円

- 間接費(10台) = 4,000円

- 合計 = 74,000円

A社の棚10台分の原価は、74,000円となります。

1台あたりの単価は7,400円です。

このように、材料費・労務費・間接費のすべてが集計されて初めて「案件別の原価」が明らかになります。

特注製品の場合は、顧客への価格提示、社内での採算性評価、次回以降の見積にもこの数字が活用できるでしょう。

実際に個別原価計算を導入するときには、この例題で使う情報を集めることが出発点になります。

機会があればこの例題を参照して作成してみてください。

ここまでで「個別原価計算がどうやって数字を積み上げていくのか」が実感できたのではないでしょうか。

最後の章では、こうして算出された個別原価計算の計算結果が経営や現場でどのように活かされるのか、その視点を整理していきます。

個別原価計算を活かす3つの視点

個別原価計算で得られた数字は、単に製品ごとのコストを記録するだけのものではありません。

むしろ、そこから「何を読み取り、どんな行動に活かせるか」が、管理会計としての本領です。

個別原価計算の結果が現場や経営判断にどのように使われるのか、3つの視点から解説します。

採算性と価格決定への役立ち

「この受注は本当に儲かったのか?」と問われたときにに答えられるでしょうか。

個別原価計算では、案件単位で直接費と間接費が集計されるため、受注ごとに利益を計算することが可能になります。

具体的に、2つのメリットにつながります。

- 採算性の評価

売上と原価の差額から利益を計算し、想定していた利益率を達成できたかを確認します。

たとえば、棚10台の受注で売上が10万円、原価が74,000円なら、粗利益は26,000円です。これが妥当かどうかを、他案件と比較して評価ができます。 - 受注時の価格設定

一度の取引だけで終わるのではなく、同じ顧客や類似製品で再度受注する場面では、この原価情報が見積価格の根拠になります。

過去に薄利だったなら、次回は価格交渉を検討するあるいは売らないという決断も積極的にできるようになりますよね。

売上と利益、経営にとって誰もが重要だと理解できる指標への有益な情報となります。

製造プロセス改善の3つの手がかり

個別原価計算は、費用を製品単位で計測するため、工程ごとのコスト差を数字で比較できます。

その結果「どこで無駄が発生しているか」を特定しやすくなるのです。

特に次の3つの視点で評価がしやすくなり、改善への手がかりになります。

- 作業時間のバラつき

同じ製品でも、作業員や工程によって工数に差があるなら、それは何らかの原因があり、改善の可能性があるでしょう。

個別原価に基づいた労務費の比較が有効です。 - 材料ロスの有無

直接材料費が想定より膨らんでいれば、歩留(ぶどまり:材料の利用効率)に問題があるかもしれません。

仕入れや加工方法の見直しにつながります。 - 間接費配賦の偏り

一部の製品に過剰な間接費が配られていれば、配賦基準そのものが実態に合っていない可能性があります。

製造間接費の配賦率の見直しや、実はどれかの製品しか使っていない原価もすべての製品に配布しているのではないか、など検討できます。

このように、見直しや改善すべき点を具体的にみつけやすくなります。

集計した数字を、た「何が起きているのか」という問いに変えて役立てていくことが、管理会計的な思考です。

財務諸表への3つのインパクト(損益計算書のどこに効くか)

個別原価計算が財務諸表・決算書とどう関係するのかを整理します。

製品ごとの原価は、やがて売上と結び付き、企業の業績に反映されます。

とりわけ影響が大きいのは損益計算書です。

製品原価や仕掛品は次の3つに影響を及ぼします。

- 売上原価の算定

完成した製品が販売されると、原価は売上原価として費用計上されます。

ここが最終的な利益に直接影響するため、計算精度が非常に重要です。 - 棚卸資産の評価

期末時点でまだ売れていない製品や仕掛品は、資産として貸借対照表に記載されます。

この評価額は、損益計算書の利益にも間接的に影響します。 - 粗利益・営業利益の妥当性評価

原価の正確性が確保されていなければ、本当に利益が出ているのか信用できない情報になってしまいます。

費用の集計は正確か、計算方法は妥当なのか、合理的な説明ができるように資料を残すことが計算結果の信頼性を高めるでしょう。

数字の動きが複雑に見えても、根本は「かかった費用が、どこに反映されるか」を追えば理解できます。

個別原価計算を学ぶことは、会計の実務に直結する“感覚”を養うことにもつながるのです。

まとめ

本記事で、個別原価計算とは何か、どんな費用をどう集めるのか、仕掛品や間接費はなぜ登場するのか、そして最終的にどう数字が動くのか—一連の流れを丁寧にたどってきました。

個別原価計算は、見慣れない勘定科目が出てきたり、材料・労務・間接費を分けて考えたりと、初学者には難しく感じる部分もあります。

けれど、製造業を例にして、仕掛品に原価を集め、完成とともに製品や売上原価へ振り替えていく流れを理解できれば、「どう記録し、どう読み取るのか」が見えてきます。

「なぜそう処理するのか」を説明できるようになると、会計は理解が進むだけではなく自分の手で実用できるようになります。

この先、総合原価計算や差異分析といった別の分野を学び使うときも、仕掛品勘定や配賦の基本になります。

管理会計は原価を計算するだけではありません。

どこにコストがあり、どう改善して、よりよい方法へと繋げる技にもなります。

当記事を通して管理会計に興味を持っていただければ幸いです。

お読みいただきありがとうございました。

記事を読んだ感想、質問、疑問点あるいはご指摘事項がありましたら質問フォームにご記載ください。

可能な限り回答させていただきます。

コメント